绿氢,第四次能源革命的载体

来源:东吴证券 2023-03-27

煤炭污染严重,新能源消纳难,而绿氢作为工业脱碳与新能源脱网的完美结合,被誉为“21世纪终极能源”。

东吴证券在报告中指出,绿氢成本下降路径清晰,零碳加持预估2025-2027年基本可实现与天然气制氢平价。

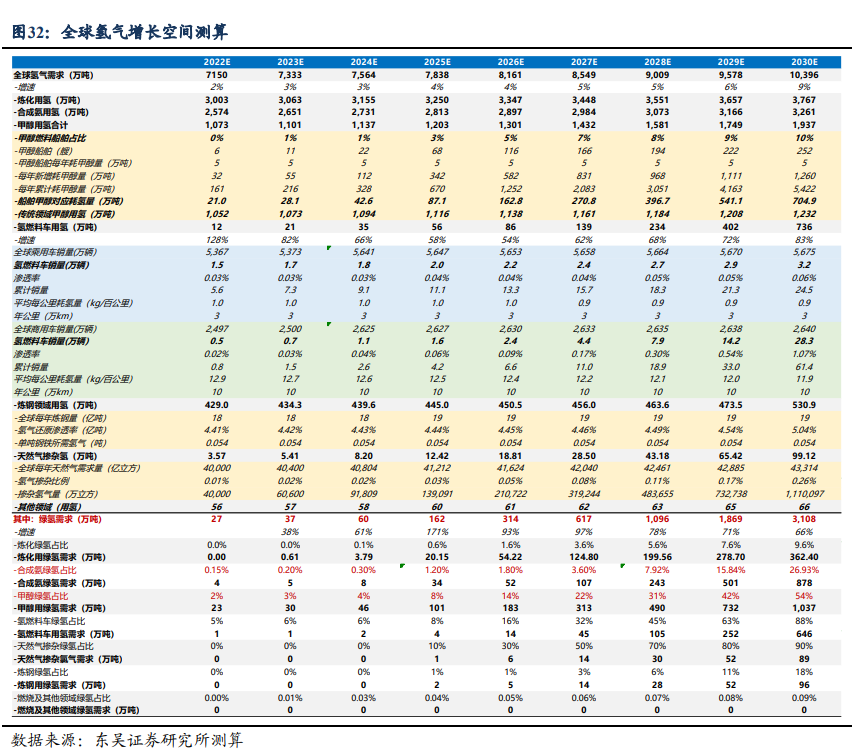

与此同时,全球绿氢项目密集开建,开启10年高速成长产业周期,预计2030年绿氢占比有望达到30%,产量超3000万吨。

此外,产业成长周期明确设备先行,制氢环节产业放量在即。未来几年电解槽设备招标有望翻番增长,高峰期10倍空间,对应全球市场空间1750亿,其中国内市场空间近600亿。

1 工业脱碳与新能源脱网的结合,市场空间广阔

1.1 氢能是未来重要的产业方向

氢能具备清洁低碳、热值高、来源多样、储运灵活、损耗少等优势,是工业深度脱碳与新能源深度脱网的完美结合,被誉为21世纪的“终极能源”。

在三大因素驱动下,全球能源向着减碳加氢的方向发展。东吴证券指出:

1)每一次能源变革都向着能量密度提高、环保经再生型转变;2)全球碳中和已达成共识;3)摆脱传统资源的地域束缚,掌控能源领域的自主性。

近年来,全球积极推进氢能发展,中国、欧洲、美国等多地氢能政策不断加码。

1.2 绿氢发展空间广阔

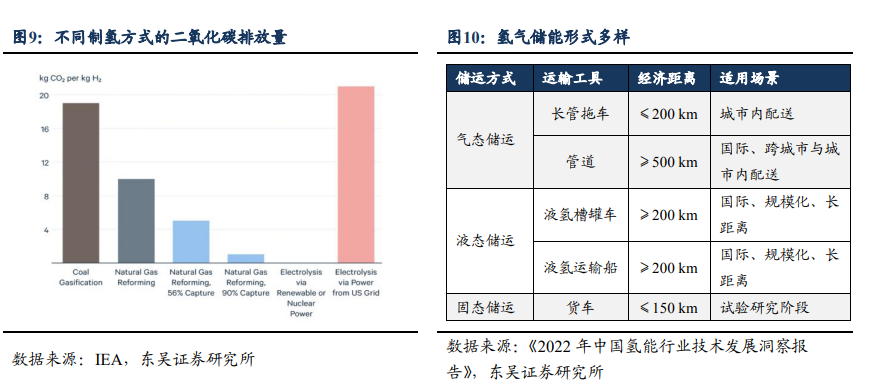

据东吴证券介绍,灰氢为当前主流制氢方式,电解水制氢占比仅0.04%。

但相较灰氢,绿氢在碳排放、储能、制氢纯度和生态循环方面具有显著优势,逐步取代灰氢成为必然。

1)绿氢具备“零碳排”的制备优势,减碳空间极大。在制备过程中几乎不排放温室气体,每生产1吨氢气碳排量仅0.03吨;

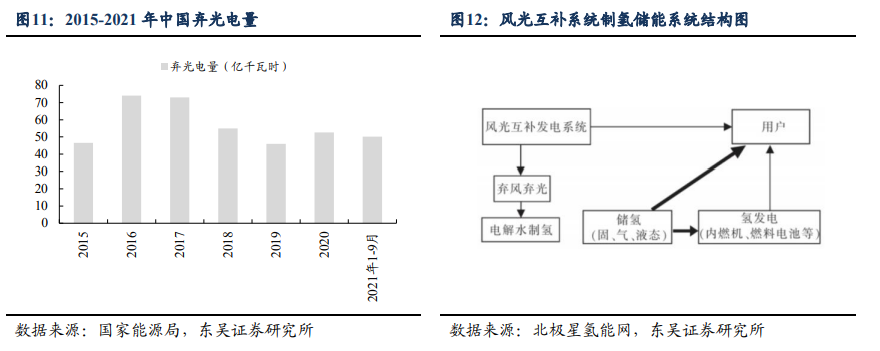

2)绿氢储能具有规模大、时间长、储存与转化形式多样等优势,可解决新能源消纳问题。

3)绿氢制氢纯度高。采用电解水绿氢方式制氢纯度最高,其中PEM水电解制氢初产物氢含量便高达99%。

进一步来看,在零碳加持下,绿氢将加速替代灰氢,制氢成本有望进一步降低。东吴证券分析师曾朵红指出:

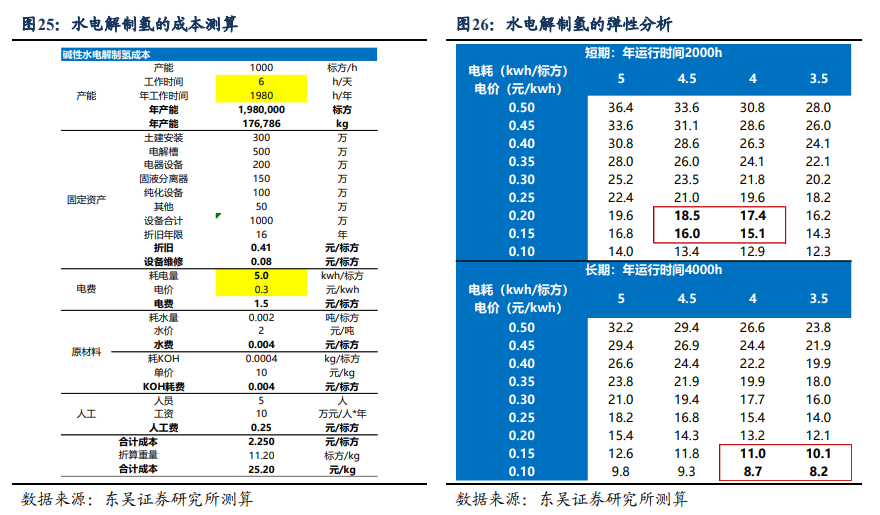

理想情况下,按照电耗4kwh/标方,电价0.15元/kwh,对应成本为15元/kg,则基本可与天然气制氢平价;

若绿氢与风光、风电耦合,年利用小时提高至4000小时以上,则成本有望进一步下降至11元/kg以内,则基本可以实现与煤制氢平价。

远期看,若电价达到0.1元/kwh,电耗下降至3.5kwh/标方,则绿氢成本可降至8元/kg,低于煤制氢。

东吴证券测算指出,绿氢替代灰氢大势所趋,2023年国内开始爆发,2025-2027年平价后有望加速。

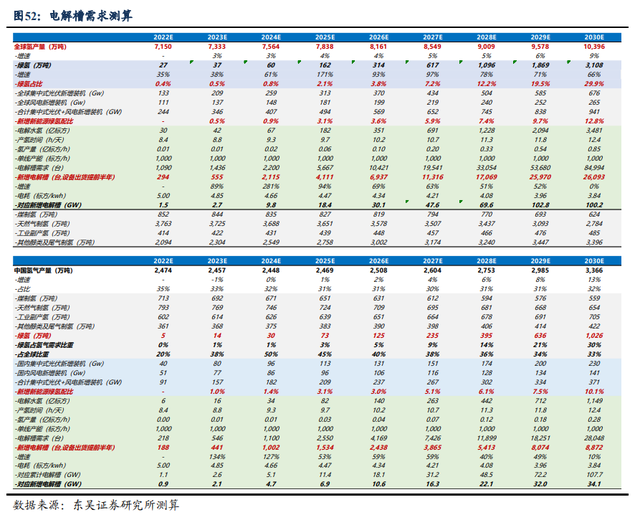

2030年左右有望接近煤制氢,绿氢份额有望达到30%+。氢气未来十年产量复合增长4-5%,2030年氢气需求超1亿吨,预计2025年绿氢渗透率2%,产量超150万吨,2030年绿氢渗透率超30%,对应产量3000万吨。

此外,在应用方面,氢能在交通、工业、发电及建筑四大领域应用助力工业领域脱碳。绿氢短期用于合成氨、甲醇制备,长期增量空间来自交通领域、天然气加氢、炼钢用氢。

2 产业化进程加速,国内外氢能项目密集开建

2.1 国内:23年将成为绿氢爆发元年,招标项目密集落地

从政策端来看风光大基地鼓励就地消纳,倒逼配套建设绿氢项目,内蒙布局领先。

东吴证券指出,内蒙及西北绿氢一体化项目密集开建,23年集中招标。为了获取新能源建设指标,五大四小等能源集团,纷纷布局风光氢一体化项目。展望未来,国内绿氢项目建设实施分两阶段:

第一阶段:一体化化工园就地消纳绿氢,具备基本经济性,核心难点为消纳空间有限。

第二阶段:绿氢转为绿氨或绿醇应用于碳排放考核严格领域,以获得高附加值。

2.2 欧洲氢能将高速增长,以满足既定目标

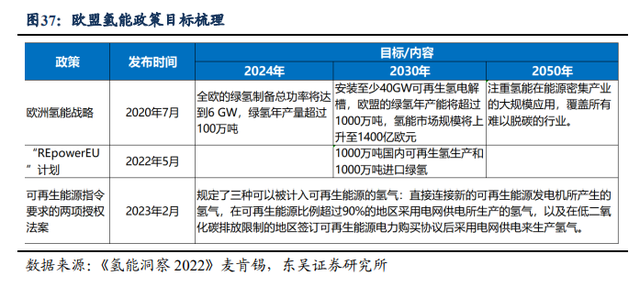

2020年,欧洲制定全欧的绿氢制备总功率将达到6GW,绿氢年产量超过100万吨的发展战略。欧洲能源公司已开始大举布局氢能项目,目前规划项目合计氢气产量超470万吨。

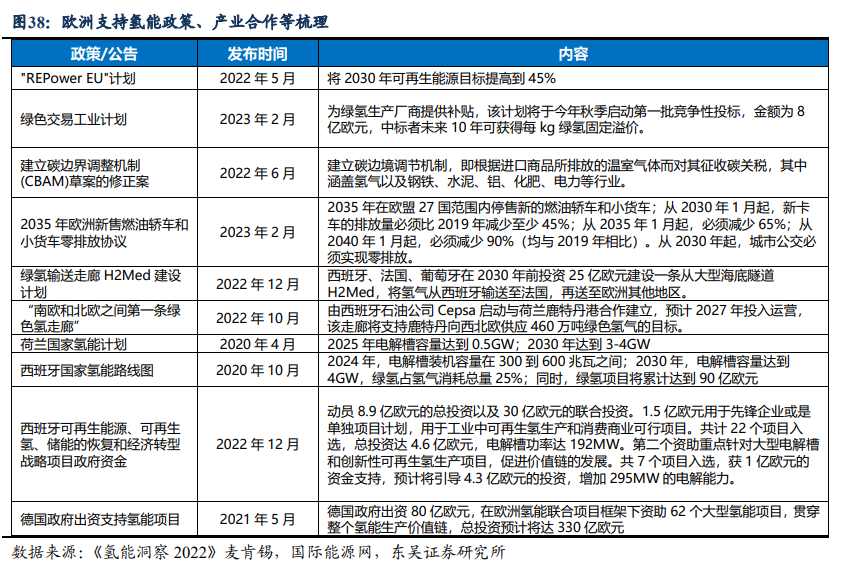

东吴证券指出,为满足欧盟氢能战略要求,政策及基础设施先行:

欧盟委员公布绿色交易工业计划,为绿氢生产厂商提供补贴,该计划将于今年秋季启动第一批竞争性投标,金额为8亿欧元,中标者未来10年可获得每kg绿氢固定溢价,具体细则6月后明确。

其次,启动配套基础设施建设,将氢气从西班牙输送至法国,再送至欧洲其他地区。海底隧道 H2Med计划每年向法国输送200万吨氢气,占欧盟需求的10%。此外,欧洲另外5个绿色氢走廊也摆在了谈判桌上。

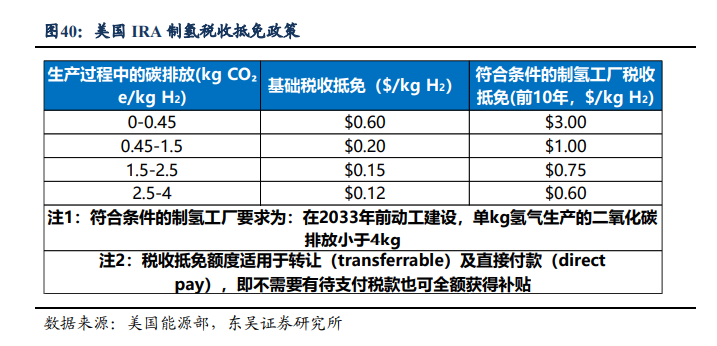

此外,美国2021年后氢能布局明显加快,制定了清晰路径。值得一提的是,IRA法案持续10年的大额补贴,大幅提升绿氢经济性。

东吴证券表示:对于2033年以前开始建设的制氢项目,项目运营的前10年将获得5倍的税收抵免额度,即0.6-3美元/kg氢气,绿氢可享受3美元/kg补贴,且10年后将继续受益0.12-0.6美元/kg的标准税收抵免额度。抵免将通过直接补贴的形式发放,且税收抵免额度可以转让,这使得无税收的公司亦可获得直接收益。

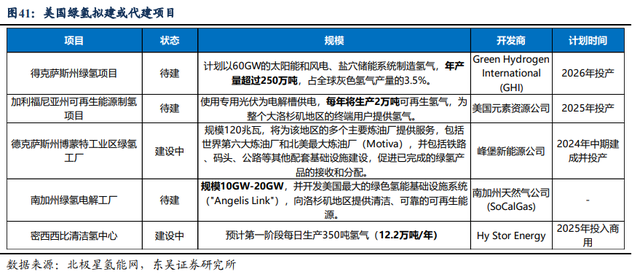

相较欧洲能源公司的激进策略,目前美国绿氢项目规划相对稳健。美国规划的绿氢项目,多集中于加州及德州,目前多处于规划中,按计划将在24-26年逐步投产,预计今年明年大部分项目将确定开建。

3 制氢环节产业放量在即,核心设备及部件弹性大

据东吴证券介绍,水电解制氢生产技术碱性为主流,PEM提升空间大,未来的规模化集中式电解水制氢以碱性为主。

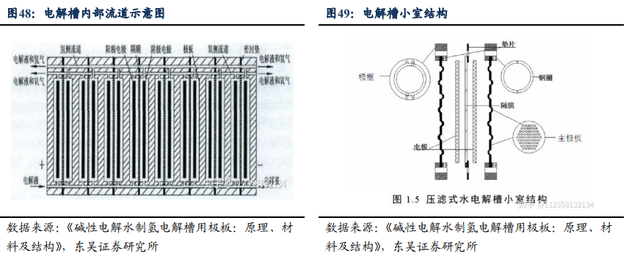

电解槽核心性能的由电极(镍丝网喷涂)、隔膜、流场设计等决定,因此技术进步方向为新材料、新结构、新制造。其中电解槽为最核心设备。

东吴证券预计,未来几年电解槽设备招标有望翻番增长,高峰期10倍空间。

21年根据高工氢能统计国内电解水制氢设备出货722MW(含出口,不含研发样机)。根据我们对各大项目跟踪,预估今年国内电解槽招标量可达2GW,对应400台1000标方碱性电解槽。若2030年全球绿氢占比有望达到30%,则高峰时期电解槽设备需求2.5万台+(1000标方),按照单线价格700万,对应市场空间1750亿,其中国内占三分之一,市场空间近600亿。

同时,东吴证券指出,电解槽设备中隔膜增量空间大,国内厂商技术加速追赶。

电解槽的核心部件,极板、密封垫、镍丝网均可外包或外购,且产品差异小,附加价值低;镍丝网喷涂和电镀基本由电解槽厂商完成,各家工艺有所不同;而PPS隔膜为电解槽的核心设备中尚未完全国产替代的环节,占成本比重15-20%,主要由日本的东丽供应。国内山东东岳等公司产品逐步放量,性能差异缩小,预期未来份额有望明显提升。