你不得不了解的2019年各车企氢燃料电池总装机量数据

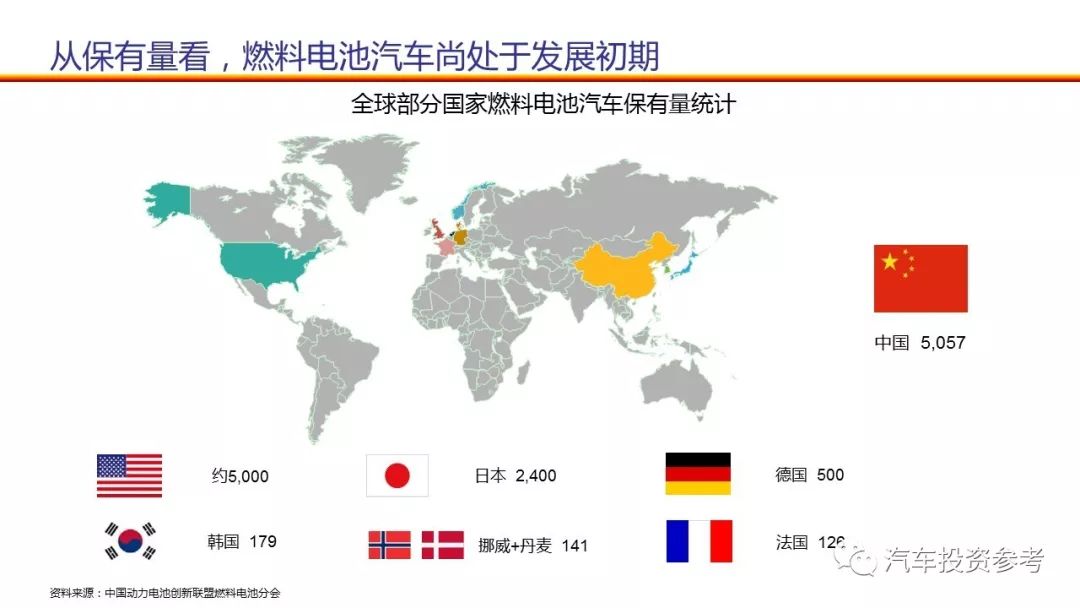

尽管国内燃料电池汽车处于市场导入期,市场总量较小,但在2019年已经呈现出快速发展的趋势。

总体情况:看补贴造车的情况同样存在于燃料电池汽车

根据动力电池应用分会数据,截至今年6月底,共计有51款车型的氢燃料电池汽车(来自17家车企)投产,产量累计2993辆。

其中,2018年生产1585辆,2019年生产1408辆,已经接近2018全年销量,发展形势喜人。

同样根据动力电池应用分会数据,车载氢燃料电池总装机量为97.05MW,平均单车搭载燃料电池装机量为32.43KW。

在2018年新能源汽车补贴标准中,燃料电池商用车功率在30KW以上才能获得补贴,因此平均装机量仅略微超过补贴标准。

由此看来,纯电动汽车领域按补贴标准设计整车续航的情况一定程度上蔓延到了燃料电池汽车上。国内燃料电池汽车产业在量上获得了大幅增长,但在“质”上仍有所欠缺。

车企表现

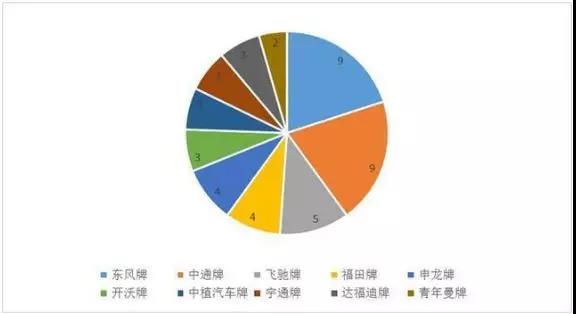

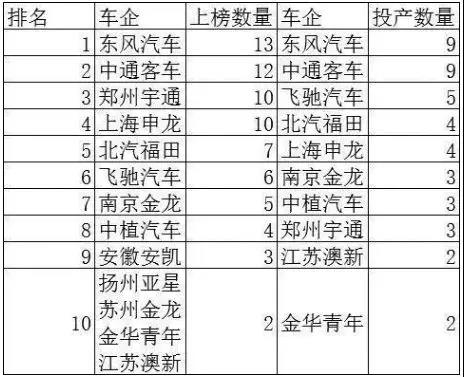

1、投产车型数量

上文提到,从2018年以来,共有17家厂商共51款燃料电池汽车投产。在投产车型数量上,东风汽车的东风牌、中通客车的中通牌、佛山飞驰汽车的飞驰牌分别以9款、9款、5款在17家车企中脱颖而出。

投产车型数量top10车企

有意思的是,对比13批共91款《推荐目录》的上榜车型及企业,投产车型的排名出现了一定的变化。东风与宇通在两份榜单上均名列前2,但在之后则出现了较大的差异,如有10款上榜推荐目录的宇通与申龙,分别只投产了3款与4款汽车,而只有2款车型上榜目录的金华青年与江苏澳新全部投产。

可以看出,有大量的上榜车型并没有进行投产,一定程度上反映了企业在车型规划上存在一定的问题。

上榜车型与投产数量top10车企

2、车企装机功率

中通客车、佛山飞驰、郑州宇通客车股份有限公司问鼎2018年氢燃料电池汽车装机量前三,尤其是中通客车与佛山飞驰,占比分布达到41.83%、22.06%,大幅领先于其他企业。

2018车企装机功率top10车企

在2019年上半年,中通客车与佛山飞驰保持领先,装机量合计达到上半年装机总量的65.12%。在第三名开始榜单发生巨大变化,进入前5的南通皋开、金华青年、上汽大通在去年甚至没有进入前10榜单。

2019车企装机功率top10车企

燃料电池汽车销量目前主要反映了地方政府对于燃料电池汽车的推广力度。由于示范阶段车辆需求有限,同时考虑到政府与地方企业的关系,榜单发生如此巨大的变化也就不足为奇了。

燃料电池企业

燃料电池企业情况:头部效应已现

自2018至2019年上半年以来,上海重塑、上海电驱动、国鸿重塑、亿华通等四家企业装机功率达到68.47MW,CR4已经达到70.55%,头部效应初显。

由于燃料电池汽车处于市场导入期,市场占有率仅能反映短期的市场竞争情况,市场仍将保持快速变化的状态。

燃料电池市场将与动力电池市场一样呈现头部效应,燃料电池厂商需要时刻关注政策与市场需求变化,不断提高技术与服务水平,才能在市场中立足。

燃料电池企业装机功率top10企业

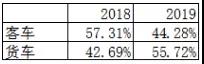

燃料电池汽车目前主要分为客车和货车。2018年客车的装机量为39.81MWh,货车为29.66MWh;2019年上半年客车的装机量累计为23.82MWh,货车为29.98MWh。

燃料电池汽车在2019年更多地往货车方面发展,这与国内城市逐步禁用燃油货车,而纯电动货车存在“里程焦虑”问题有较大关系。

由于电池重量及续航里程等问题,运输车辆将会是燃料电池汽车的重点发展方向。

2018、2019燃料电池企业客货车对比

在客车方面,2018年-2019年上半年已投产的客车装机功率为42.80MW,国鸿重塑、新源动力、北京亿华通名列前3,装机比例分别为28.79%、20.68%、19.65%,CR3达到了69.15%。

2018-2019.6燃料电池客车装机功率

在货车方面,2018年-2019年上半年已投产的厢式运输车的装机功率为54.09MW,上海重塑、上海电驱动和国鸿重塑名列前3,装机占比为35.50%、33.28%、10.11%,CR3达到了76.89%。

2018-2019.6燃料电池客车装机功率

无论在总体还是细分领域,市场都有向头部企业集中的趋势。由于市场初期多为政府示范性项目,因此并不能完全反映目前市场竞争情况以及企业技术水平的真实情况,但参考动力电池的经验,头部效应在燃料电池领域出现的概率极大,企业应该保持警惕。

值得一提的是,燃料电池供应商出现了客货兼顾和专精一类两种情况。如国鸿重塑和亿华通兼顾客车和货车,而新源动力产品全部装载在客车上、上海电驱动则全部装载在厢式运输车。这也许与订单获取渠道有更大的关系。