李振国领衔5亿元增资:“亏损氢能”或成隆基“第二增长曲线”?

隆基绿能(601012)入氢两年后,隆基氢能迎来成立后的首次股权融资。

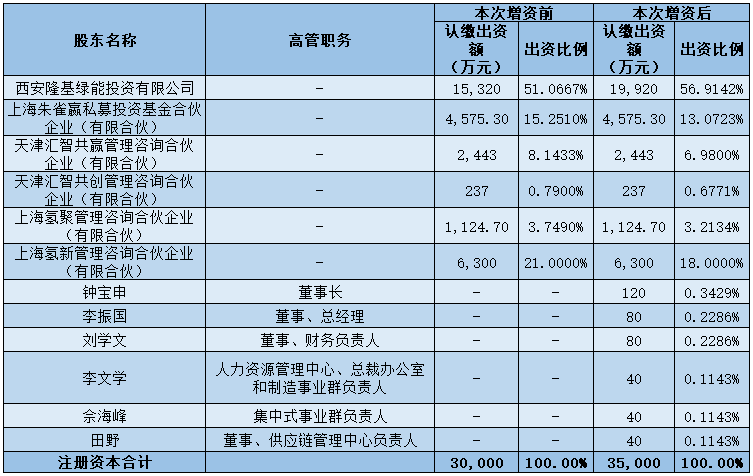

引发我们注意的是,本次5亿元溢价增资名单中除了原股东隆基绿能投资,钟宝申、李振国等核心高管一并现身,6人合计出资4000万元,这显然是一次管理层信心与决心的“加注”。

我们认为,重磅增资意味着上市公司已经对氢能“确认”了预期,或许将成为隆基“第二增长曲线”。

因为隆基氢能已经悄悄做到了全国出货量前3。

01

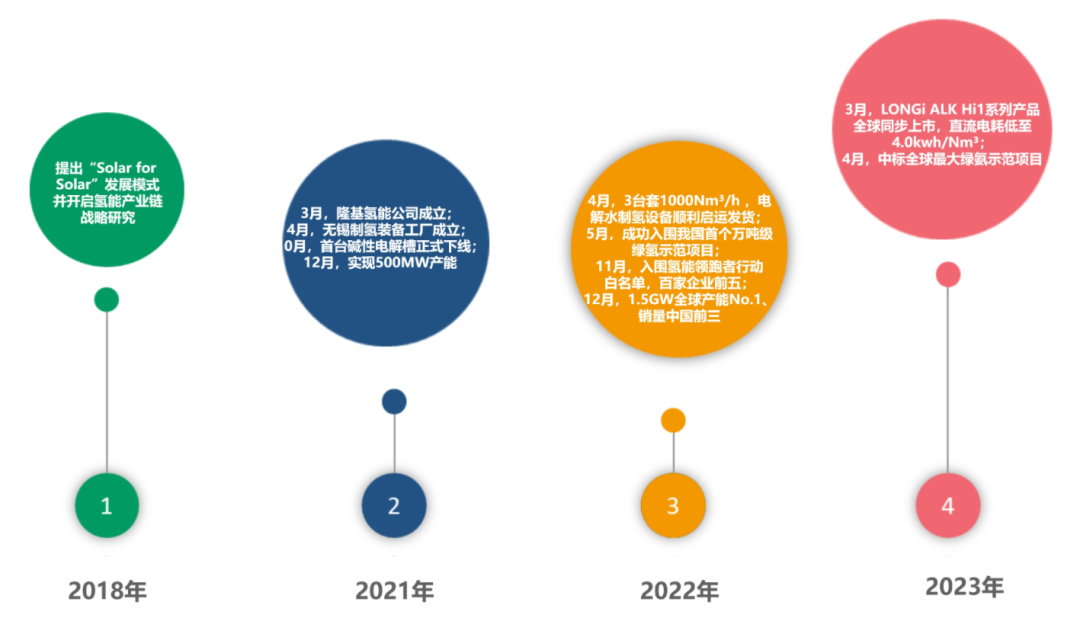

估值30亿:6高管加码4000万

隆基在氢能赛道的布局,我们最初于2021年4月《真爱:李振国李华轮3亿催动“隆基入氢”?》进行记录,2018年隆基开始关注和布局可再生能源电解制氢,2021年3月隆基氢能注册成立,注册资本3亿元。出资人为上市公司全资子公司隆基绿能投资与上海朱雀嬴私募基金,二者分别持股60%与40%。

对于隆基氢能的设立,李振国在2021年接受e公司采访时表示,“氢能是一种清洁、高效的二次能源,在碳中和及风光平价的趋势下,可再生能源电解制氢有望成为最主要的制氢方式,市场前景广阔。”

在我们的印象中,与巨大的隆基光伏体量相比,彼时介入氢能多被视为“试水信号”。

在公司成立后的两年间,原股东隆基绿能投资与上海朱雀嬴私募基金陆续转让8.93%、24.75%的股权予隆基氢能员工持股平台汇智共赢与汇智共创、上海氢聚与上海氢新,直至此次增资前隆基氢能均为上市公司并表子公司。

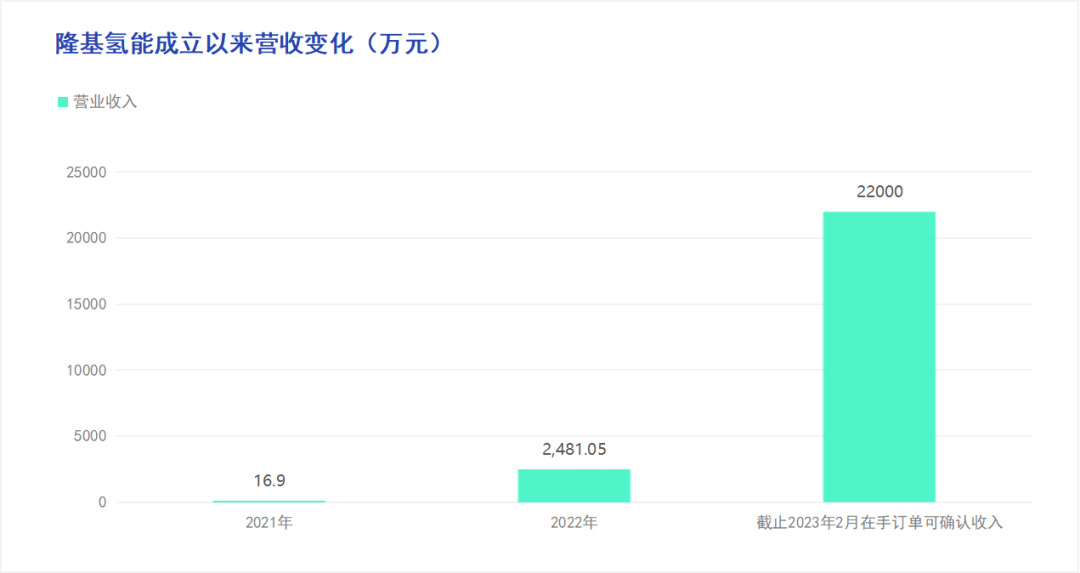

而本次出资中,原股东隆基绿能投资出资4.5亿,加重了上市公司的身影(持股比例将由51%上升至57%),同时核心管理层悉数现身(见上图),6人合计出资4000万元。公告显示,隆基氢能投前估值达30亿元,增资定价10元/注册资本,本次增资完成后注册资本将增加至3.5亿元。考虑到氢能业务2022年营收只有2481.05万元,且出现9151.27万元亏损,如此高的溢价更是证明了高管团队对未来的信心。

从李振国个人角度来看,其当前担任法人的6家公司中氢能业务就占到半数,如此重注更是对氢能板块处于隆基未来发展版图中的重要性认可。

▲图:李振国当前担任法人企业

可以印证的是,在2022年3月的《绿氢讲堂》节目上,李振国提出“一块五一方氢”的绿氢发展理念,并描绘了氢能市场的前景。对比隆基氢能设立之初的其接受采访时的讲话,隆基氢能此前进行的系列探索目前似乎已经找到路径。

02

产能全球第一:2023年营收增长近9倍

历时两年,隆基氢能到底做的怎么样?

首先要了解的是,氢能分为通过化石燃料燃烧产生的“灰氢”、通过蒸汽甲烷重整或自热蒸汽重整制成的“蓝氢”与通过使用再生能源制造的“绿氢”,不同颜色代表制氢过程中的清洁程度,“绿氢”正是氢能发展的最终目标,基于光伏产业的隆基氢能是典型的“绿氢”代表。

虽然“绿氢”作为氢能未来发展方向当前占比不大,但我们在了解隆基氢能当前进展后发现其已然跑在了行业前列。

▲图:隆基氢能发展历程

1:产能位居全球第一。

据Bloomberg NEF数据,隆基氢能1.5GW的产能在2022年全球Top 20电解槽生产商中位列榜首;据《中国氢能与燃料电池产业年度蓝皮书(2022)》,隆基氢能2022年出货跻身全国前三。2025年底产能预计将达5-10GW。

2:创新推动降本增效。

2023年2月,隆基氢能发布了碱性电解水制氢设备ALK Hi1系列产品,其基础版本单位制氢能耗在直流电耗满载状况下可低至4.3kwh/Nm³,Plus版本可低至4.1kwh/Nm³,性能已大幅领先于现有行业商业化水平。中国科学院院士李灿表示,当可再生电力价格降到2毛/度时,就可以做到一块钱一方氢,基本接近煤制氢成本,甚至低于欧美设定的2023年的目标。

3:中标多个示范项目。

隆基氢能不仅在2022年顺利完成了我国首个万吨级光伏绿氢示范项目——中国石化新星新疆库车绿氢示范项目出货,4月17日还以第一的成绩中标全球最大绿氨示范项目——大安风光制绿氢合成氨(总投资63.32亿元)。

随之而来的是公司2023年营收爆发式增长,据隆基绿能公告,截至2023年2月末,隆基氢能累计在手订单已超过2.4亿元(不含税),其中可确认在2023年的收入约为2.2亿。仅两个月可确认的收入额就达到2022年的8.9倍。

面对如此成绩,此次增资30亿元估值就显得不贵了!以目前同类型海外上市公司为例,Nel ASA2022年收入9.94亿挪威克朗,市值237.2亿挪威克朗,市销率达24倍;Hydrogen Pro2022年收入0.565亿挪威克朗,市值14.4 亿挪威克朗,市销率达25倍。

在我们看来,仅仅两年便跑出如此速度得益于隆基历来的“创新基因”,也正是如上发展印记成为了多位高管亲自下注的信心基石。

03

氢能爆发前夜:陕西产融正在涌动

回到隆基绿能,作为光伏一体化龙头企业其已形成于从前端硅材料到下游组件、电站端的全产业链优势,从发展的角度来看,当企业在取得系列亮眼成绩后开启战略产业储备将成为必然选择。近年来,隆基一直在通过光伏建筑一体化(BIPV)、户用光伏金融解决方案等打造第二增长曲线,在今日重注之下,氢能更像是隆基布局的下一个产业赛道。

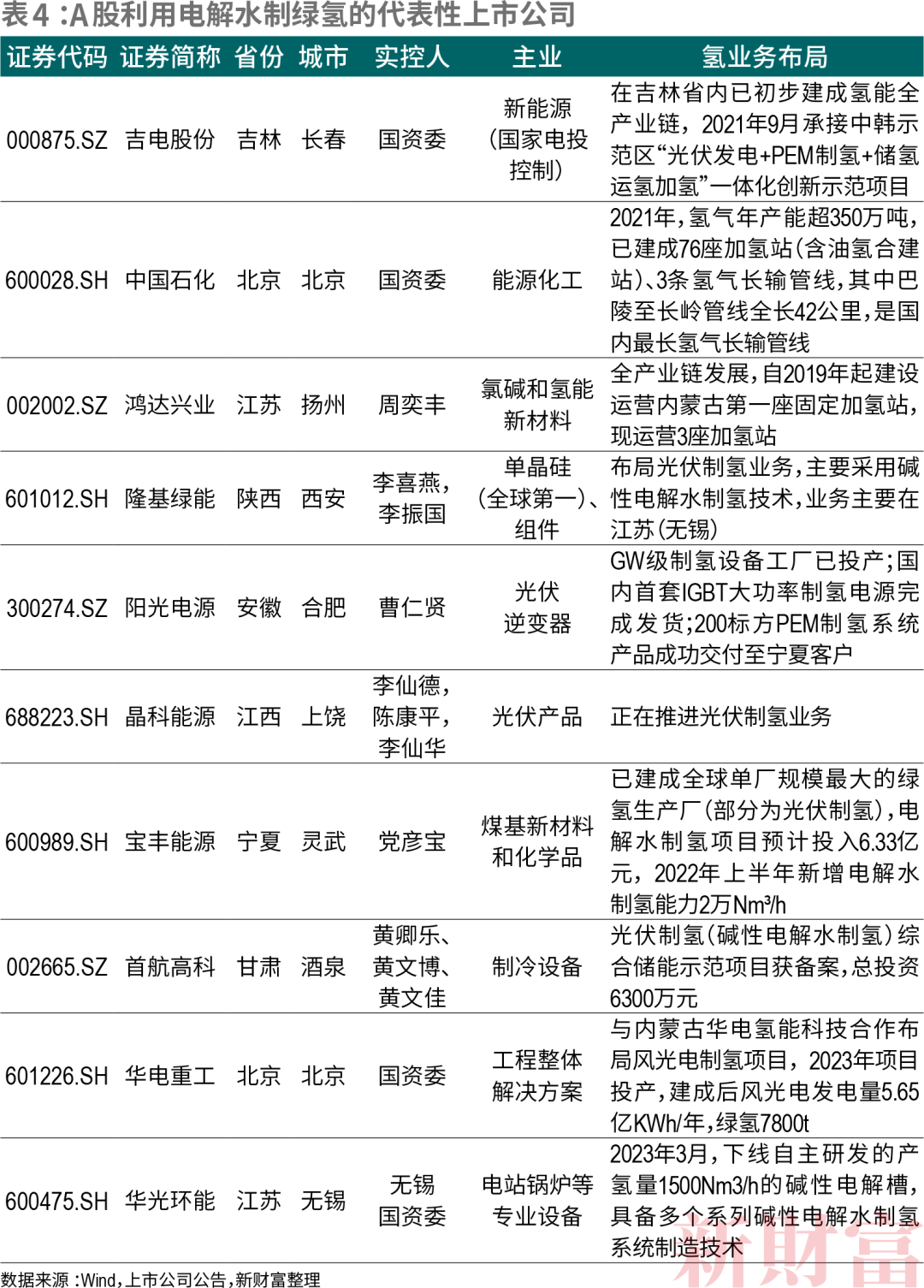

事实上,氢能产业已然进入“爆发前夜”。

在“双碳”愿景与诸多政策指引下,预计到2060年,中国电解水制氢装置可以到达400GW,可再生能源制氢会提升到1亿吨,占当年氢需求量的80%,与之相对应的是,截至2023年前两月,国内正式启动的10个制氢项目中9个就是“绿氢”项目。

目前,A股中生产绿氢的代表性上市公司已有10家,从2019年逆变器龙头阳光电源(300274)早早布局氢能。一级市场的资本也在涌入,2023年一季度氢能企业融资总额突破20亿大关。热情之下,国鸿氢能刚刚获得H股“小路条”,2023年1月亿华通(02402.HK)正式成为港股氢能第一股。

面对氢能大势所趋,陕西方面已然响应。

在2022年7月省发改委就一次性发布了三个关于陕西氢能发展的重要文件(详见《陕西规划“万辆氢车百座站”:为什么说“场景独特”?》),作为23条重点产业链之一,陕西氢能产业正在日渐壮大。

这个过程中,上市公司也开始了尝试。例如《国务院国资委“备案”:宝光混改背后的宝鸡“氢”变》,凯立新材(688269)、陕鼓动力(601369)也先后进场。

而在下游应用中,有一个信息点不能忽视,就是陕北的重卡市场。这是《陕西省“十四五”氢能产业发展规划》中重点提及的独特应用场景,陕汽为此已开始出20余款氢能产品,2023年3月底,900余台氢燃料车辆已签单多个城市。

实业界的进取也获得了基金赋能,由长安汇通与榆能氢能发展公司担任GP的陕西氢动氢能基金出资组建了注册资本18.18亿元的陕西氢能产业发展有限公司,成为陕西第一支氢能专项基金。本土创投机构唐兴资本则投中了正在冲击IPO的国氢科技。

作为陕西最优秀的民营企业代表,隆基绿能的示范效应不可低估,本次5亿元增资或许就是被忽略的一个拐点。