中汽中心:2022年燃料电池专用车销量预计5000辆以上

摘要:氢能是未来能源体系的重要组成部分,燃料电池汽车是我国新能源汽车的重要发展方向。目前我国氢燃料电池专用车市场还处于初期阶段,车型供给呈现专用车细分车型品种增加、动力系统大功率趋势明显等特征。2022年,我国氢燃料电池专用车市场发展环境将进一步完善,示范应用场景向多元化方向拓展,预计全年燃料电池汽车销量将超过10000辆,其中燃料电池专用车销量将达到5000辆以上。

氢能具有清洁髙效、来源广泛等特征,是链接传统石化能源、电力、可再生能源等多种能源的有效载体,是推动能源体系绿色低碳发展的重要方向,对于优化能源供给结构,构建现代能源体系具有重要的战略意义,开发和利用氢能是当前全球产业创新和能源转型的重大战略方向。

氢燃料电池汽车具有零排放、高效率、长续航、大载重、加注快等显著优势,发展氢燃料电池汽车符合我国车用能源技术变革和汽车产业转型升级的需求,是促进能源和汽车产业深度融合、协同发展,共同落实国家“双碳”战略目标的重要路径。近年来,在国家和地方产业政策引导下,氢能产业投资热情高涨,制储运加用全产业链体系不断完善,燃料电池产品技术水平持续提升,我国燃料电池汽车正在从技术研发向商业化发展阶段快速迈进。

国家燃料电池汽车示范应用政策明确提出,重点推动燃料电池汽车在中远途、中重、型商用车领域的产业化应用,在交逋运输行业积极落实“双碳”目标、燃料电池汽车示范城市群政策明确、北京冬奥千辆级示范应用、商用车向专用化发展等有利因素推动下,氢燃料电池专用车作为燃料电池汽车的重要组成部分,正迎来前所未有的发展机遇。

1、2021年市场回顾

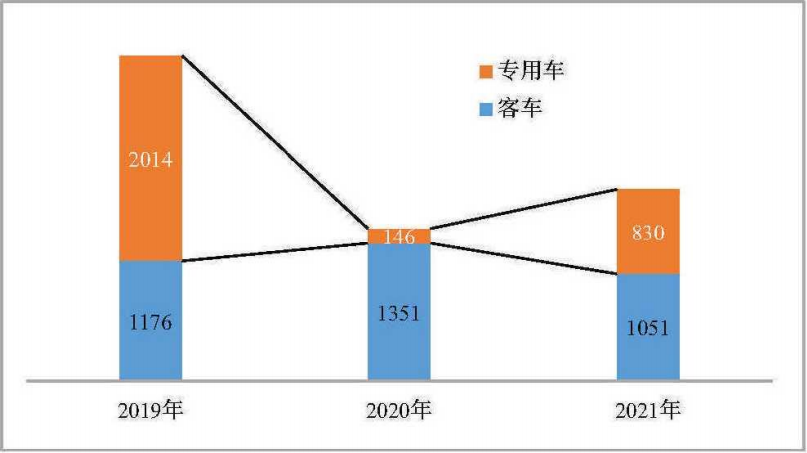

市场回暖态势明显(图1)。截至2021年底,我国燃料电池汽车累计推广近9000辆,从市场发展阶段来看,目前燃料电池汽车尚处于产业发展初期,市场规模还比较小。2021年我国燃料电池汽车销量为1881辆,同比增长25.7%,车型以客车和专用车为主,燃料电池专用车销量830辆,占比44.1%,市场份额呈回升态势。

图1 近年我国燃料电池汽车市场走势与结构

备注:数据来源为中汽数据销量数据,燃料电池专用车包括牵引车、自卸、物流和环卫车等

政策驱动效应突出。根据国家新能源汽车推广应用财政补贴政策,2020年4月以前,燃料电池汽车享有购置补贴,2020年9月,国家五部委发布《关于开展燃料电池汽车示范应用的通知》,将燃料电池汽车的购置补贴政策调整为示范应用支持政策,设定四年示范期,采取“以奖代补”方式,对符合条件的城市群开展燃料电池汽车关键技术产业化攻关和示范应用给予奖励。政策发布后,各地积极组队积极申报示范城市群,并经过专家评审,直到2021年8月底,国家财政部等五部委同意首批京津冀、上海、广东燃料电池汽车示范应用城市群启动实施。同年12月,河北和河南城市群获批并启动实施,行业广泛关注的五大示范城市群最终落地。

由于燃料电池汽车购置价格仍然较高,补贴对于购置成本起到了重要的补充,政策调整造成2020年4月开始的一年多时间处于空档期,导致车企和应用端主体一直处于观望中,影响了地方政府推广燃料电池汽车的积极性和企业产品的投放节奏,直到2021年下半年市场需求才逐步释放,全年市场月度销量表现呈现前低后高、逐渐面暖的态势,政策驱动市场增长特征明显。

2、产品供给情况

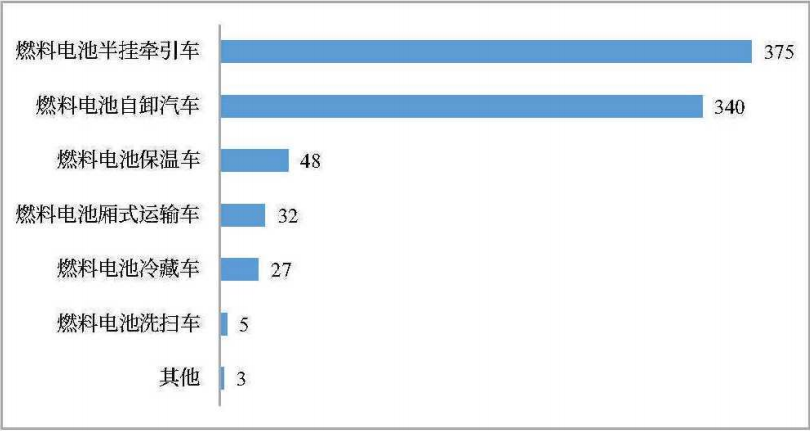

车型结构进一步拓展。2021年布局燃料电池汽车的企业大幅增加,传统主流商用车企业加快燃料电池产品研发和测试应用,新公告车型数量大幅提升。与前期物流车为主的车型结构不同,2021年燃料电池专用车车型结构以牵引车和自卸车为主,销量占比达86%(图2)。物流车车型进一步丰富,覆盖厢式运输车、保温车、冷藏车等短途转运和城市配送车型;环卫车以洗扫车、洒水车、多功能抑尘车、车厢可卸式垃圾车等零星测试和验证应用为主。随着燃料电池技术的不断成熟和应用场景的不断挖掘,燃料电池汽车车型向专用车细分领域拓展的趋势明显。

图2 2021年我国燃料电池专用车终端市场细分车型销量(辆)

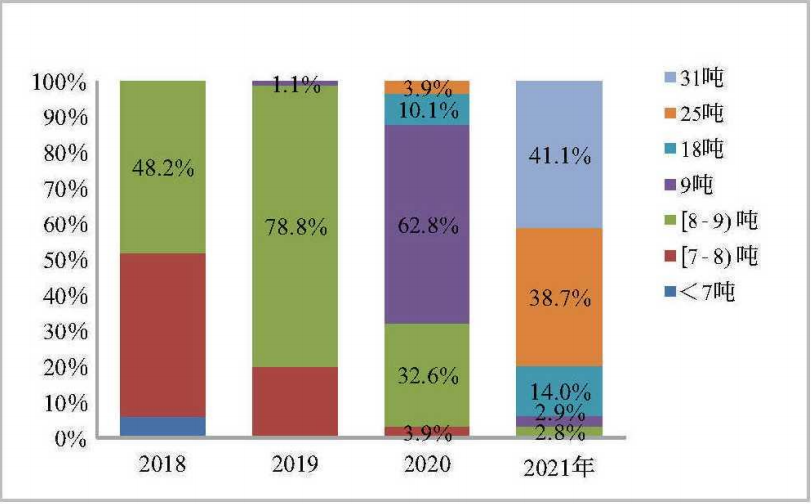

重型化发展取得显著成效。从企业产品供给端来看,燃料电池重载车型占比显著增加,2021年工信和信息化部发布的12期《新能源汽车推广应用推荐车型目录》上榜的208款燃料电池汽中,专用车上榜138款,占比66.3%,总质量12t及以上100款,占专用车榜数的72.5%。其中18t以上车型有93款,牵引车类37款。从终端实际销售车型总质量吨位结构看,燃料电池专用车吨位结构不断丰富,向多元化方向拓展,氢燃料电池重卡开始成为主流,18t、25t和31t重载车型合计占比达到90%以上(图3)。

图3 近年我国燃料电池专用车车型吨位结构走势

产业布局和具体场景拉动终端市场。2021年燃料电池专用车终端销售主要集中在青岛、上海、广州、保定等城市,以青岛城市渣土运输、宝武钢场内运输、广州黄埔区建筑废弃物运输、保定“容易线”砂石骨料运输等场景应用为主(图4)。与纯电动汽车早斯推广模式不同,燃料电池汽车在市场推广和目标场景选择中,燃料电池系统企业发挥了重要作用。因此,目前燃料电池汽车主销区域也是氢能产业链和系统厂商集聚区,体现了产业发展与示范应用互推互进的良性协同效应。从近几年终端城市销量来看,由于市场规模小,终端销量取决于当年新增的订单需求和已有订单的车辆交付,尚未呈现出明显的或差异化的典型区域市场特征。

产品技术水平持续提升。近年,燃料电池专用车技术水平提升明显,主要表现为燃料电池系统功率持续提升,“小电堆+大锂电”的匹配思路得到扭转。海卓动力、雄川氢能、亿华通、上海重塑、捷氢科技、潍柴动力、鸿力氢动、国家电投、未势能源等代表性企业都已推出大功率燃料电池系统。2021年已销售的燃料电池专用车单车系统平均额定功率达至106kw(2021年平均值为48kW),31t重卡普遍装配120kW及以上燃料电池系统,系统额定功率密度普遍高于300W/kg,多数燃料电池专用车续驶里程达到450km以上,主流商用车企业积极开展70MPa车载储氢技术研发与测试,燃料电池专用车整车技术水平明显提升。

3、2022年市场发展形势与展望

3.1政策环境持续完善

我国“双碳”战略目标提出后,发展氢能产业的战略意义被提升到新的战略高度。2021年10月,《中共中央国务院关于完整淮确全面贯彻新发展理念做好碳达峰碳中和工作的意见》《2030年前碳达峰行动方案》两项重镑政策中多次提到氢能,涉及氢能全产业链条发展、加氢站建设和关键技术研发和应用等方面。2022年3月23日,《氢能产业发展中长期规划(2021-2035)》正式发布,指出氢能是未来能源体系的重要组成部分,是用能终端实现绿色低碳转型的重要载体,是战略新兴产业和未来产业发展发展方向,这些定位为我国氢能产业发展指明了方向,同时明确了未来各阶段的发展目标,部署了推动氢能产业高质量发展的重要举措,并把交通领域作为多元化示范应用的重点,指出重点推进氢燃料电池中重型车辆应用,有序拓展客车、货车市场应用空间,逐步建立燃料电池电动汽车与锂电池纯电动汽车的互补发展模式。

此外,氢能及燃料电池汽车在国家“十四五”规划、新能源汽车产业规划、绿色低碳循环产业发展、能源政策、新型储能等国家产业引导政策中相继提出,被认为是战略性新兴产业发展的重要方向,推动能源体系绿色低碳转型的重要路径。国家层面氢能政策导向逐步明确为产业发展指明了方向,有效推动了产业健康有序发展。

同时,国内发布氢能和燃料电池汽车产业政策的地方政府进一步增多,根据中汽数据氢能源研究团队不完全统计,2021年国内各地共计发布了40余项专题政策,覆盖产业规划、实施意见、行动方案、示范应用和加氢站管理等方面,反映了地方政府正着力解决本地产业发展和示范应用中的难题和企业诉求,打造有利于产业发展的良好政策环境。

3.2大型活动示范效应引发关注

一直以来,参与国际重大活动、提供运输服务是燃料电池汽车示范运行的传统。2022年2月,在北京冬奥会举办过程中,为践行绿色办奧,助力“碳中和”,将近1000辆燃料电池车参与示范运行,为这项国际重大体育赛事提供运输保障服务,本次冬奥会是国内首次大规模使用氢燃料电池汽车,也是全球最大规模的燃料电池汽车规范运营,在严苛可靠性要求和低温运行环境下,燃料电池汽车经受住了考验,充分展示了氢能技术的成熟性和应用潜力,对于构建低碳交通体系具有重要的示范意义。在“双碳”目标下,以绿色冬奥为契机,我国燃料电池汽车将步入新的发展机遇期。

3.3自主可控的完备产业链基本建成

国内企业积极开展氢能及燃料电池汽车产业链布局,目前国内三分之一的央企、超过118家上市公司涉足氢能产业,产业链各环节企业共计超过2000余家,并在燃料电池汽车关键零部件领域形成了一批龙头企业,燃料电池技术快速进步,燃料电池系统大功率、集成化趋势明显,电堆、空压机、氢气循环系统、车载储氢系统技术水平大幅提升,国产膜电极、双极板已经实现规模化运行,质子交换膜、催化剂等核心材料已实现装车应用,并具备批量化供应能力。国内自主可控的氢能及燃料电池汽车产业链基本成型,为规模化、商业化的示范应用提供了重要保障。

3.4 动力系统向大功率方向发展

氢能重卡大载重、长续航、加氢快等优势明显,被认为是重卡领域电动化实现减碳的重要替代方案。燃料电池汽车示范应用政策明确后,以商用车为重点发展方向成为共识,国内主流商用车企业对中重型燃料电池专用车的布局进程逐步加快,一汽解放、东风商用车、中国重汽、陕汽重卡、福田汽车、上汽红岩、三一重工、飞驰汽车、江铃童汽、徐工集团、大运汽车、汉马科技、吉利商用车等企业加快投入,瞄准细分市场和具体场景积极开展产品开发和产品商业化,与换电重卡形成差异化竞争,在纯电重卡难以应用并具备氢源的场景进行重点推广,在特定场景率先应用,探索降低全生命周期TCO成本。根据商用车专用化的发展趋势,以及大载量长续航、专用作业需求下,预计2022年重型专用车对燃料电池动力系统额定功率需求还将进一步提升,向200kW进军。

3.5 市场需求快速释放

2022年是京津冀、上海、广东、河北、河南五个燃料电池汽车示范群城启动实施的关键之年,将迎来第一年度的考核,在积分奖励政策力度上,前高后低,因此各个参与城市将在示范周期内前期大力开展示范应用,按照实施方案既定的目标节奏进行车辆投放,示范应用的重点还是商用车,客车领域推广空间有限,专用车是重要潜力市场,因此燃料电池专用车招标和采购需求将密集释放,市场终端销量将呈现快速增长态势。

具体到终端应用场景,随着大功率燃料电池系统的应用,更多的运输和作业场景可以得到满足,以重载为特征的钢铁物流、矿山物流、园区物流、短倒运输、渣土运输、冷链运输、市政环卫等“柴改电”需求迫切的应用场景将成为热点领域。未来几年,五个燃料电池汽车城市群示范、山东“氢进万家”和“成渝氢走廊”等重点示范区域推广应用过程中有将近5万辆燃料电池汽车投入运行,多元场景需求下,需要企业提供不同车型类型、功率等级、吨位结构的多维燃料电池专用车产品供给矩阵,来满足终端细分领域客户的具体场景用车需求,半挂牵引车、港口牵引车、渣士运输车、冷链运输车、市政环卫车、矿用自卸车、混凝土搅拌车等专用车型迎来重要发展机遇。

3.6加氢站建设进程明显加快

为保障燃料电池汽车示范应用,各地加氢站建设进程明显加快,截至2021年底,根据中国氢能联盟发布的信息,我国已累计建成加氢站240余座,比2020年增加112座。加氢站建设数量不足的问题正在得到缓解,国内多个省市的氢能产业规划等引导政策中,均把加氢站建设和运营政策作为重要内容,先行城市的加氢站审批、建设、运营和安全管理政策为其他地方制定加氢站管理政策,破解体制和政策制约因素方面提供了有益参考和借鉴。

随着燃料电池汽车录范应用政策实施,各地加氢站建设普遍保持适度超前布局态势,大型能源企业纷纷涉足加氢基础设施网络建设,加氢、加油、充电等合建站将成为主要建站模式,建站和运营补贴提升了经营主体的积极性,预计到2025年,国内建成加氢站将达到1000座以上,氢燃料电池专用车加氢需求将得到有效满足。

3.7购置和使用成本降低

一直以来,我国燃料电池核心材料和关键零部件依靠进口,市场规模小,氢能供给成本高,造成燃料汽车购置和使用成本高,以重卡为主的专用车系统功率需求高、用氢量大,对价格敏感性高,对降成本诉求更为迫切,降本对于提高终端应用积极性具有非常重要的现实意义。

2020年以来,随着燃料电池核心材料、系统关键零部件国产化率逐年提升,带动了燃料电池产业链的快速降本,电堆产品价格不断拉低,主流厂家均已降到2000元/kW以下,预计2022年燃料电池系统成本降幅为20%左右,示范应用规模效应带来的成本降低将愈发明显。同时,氢能助力能源、化工、钢铁等行业深度脱碳潜力被关注后,供应量将呈上升态势,供给成本还有较大下降空间。另外,加氢站装备国产化率提高,也能够带动站端氢气加注价格下降。

根据国家燃料电池汽车示范应用政策目标,到四年示范期末,站端氢气加注价格低于35元/kg。短期内在专用车领域推广燃料电池技术仍需突出减碳环保效益,到2025年,预计燃料电池汽车购置成本将与纯电动汽车相当,到2030年,燃料电池商用车全生命周期成本将与传统燃油车相当。

4结语

在“双碳”目标和国家氢能产业规划引领下,示范应用政策强力驱动,产业链上下游企业积极布局,产业链供应链不断完善,关键零部件技术水平不断成熟,多元应用场最需求大幅释放,加氢基础设施建设进程加快,使用成本逐年下探等多重有利因素推动下,我国燃料电池汽车市场将快速增长,进入规模化示范应用增长期。2022年是我国燃料电池汽车市场增长驱动要素的集中释放年,预计全年燃料电池汽车销量将超过10000辆,其中燃料电池专用车销量将达到5000辆以上。