潍柴动力拟定增募资不超130亿 建设燃料电池产业链等项目

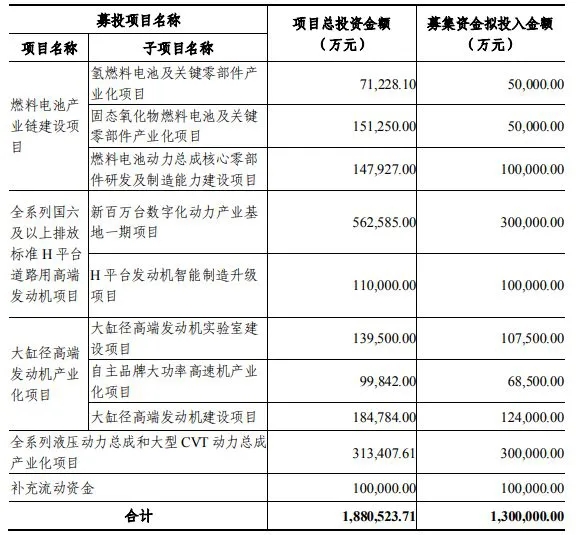

近日,潍柴动力披露2020年度非公开发行A股股票预案,公司拟非公开发行不超过7.93亿股,拟募集不超过130亿元,积极谋局“十四五”。根据此次再融资方案,公司将在“十四五”期间,全面优化业务结构,在发挥主业优势、推动产品结构性调整的同时,加快培育燃料电池、高端液压、大型CVT等新业态。据了解,本次发行采取询价发行方式,发行价格不低于定价基准日前20个交易日公司股票交易均价的80%,定价基准日为本次发行的发行期首日。

全面培育新增长极

近年来,潍柴动力积极推动战略转型和结构调整,加快培育燃料电池、高端液压、大型CVT等新业态,已完成产品研发和市场验证。“十四五”期间,公司将全面优化业务结构,加快新业态战略落地。

在新能源动力总成领域,近几年,潍柴动力已全面完成氢燃料电池和固态氧化物燃料电池的核心技术布局,关键技术指标在商用车和能源电力领域全球领先,初步形成了覆盖面较为广泛的燃料电池发动机产品系列。

本次募集资金将投资20亿元用于加速燃料电池产业链的研发能力和制造能力提升,围绕新能源汽车“三纵三横”的技术路线,建立差异化的技术优势;围绕2030年“碳达峰”和2060年“碳中和”目标,建成全球领先的燃料电池产业链基地,引领全球新能源行业发展。

项目将分“氢燃料电池及管件零部件产业化项目”、“固态氧化物燃料电池及关键零部件产业化项目”、“燃料电池动力总成核心零部件研发及制造能力建设项目”三个子项目展开。公司表示,项目的实施更有利于新能源产业化落地,建立国际一流的新能源技术链与产业链,推动公司新能源业务发展。

本次募集资金将投资30亿元用于高标准建设10万台套液压动力总成和1万台套大型农业装备CVT动力总成,可实现年产50万件泵/马达、10万套多路阀、1万套CVT动力总成的生产能力。该项目将推动潍柴动力非道路动力总成业务全面发力,预计带来的收入和盈利占比将达到20%。

推动产品结构调整

作为装备制造业龙头企业,公司持续提升自主创新能力,引领道路用发动机向高端升级,实现大缸径高端发动机自主可控。“十四五”期间,公司将充分发挥主业领先优势,推动发动机产品结构性调整。

潍柴动力已完成全系列H平台高端道路用发动机研发,尤其是成功发布全球首款突破50%热效率的商业化柴油机,同时确立2025年热效率将突破55%。本次募集资金投资40亿元用于建设全系列国六及以上排放标准的数字化、智能化及模块化的H平台高端发动机生产基地,同时对现有生产线进行柔性化、智能化改造,全面满足国六、国七排放标准发动机的制造要求,有力助推50%以上热效率发动机大规模商业化,实现由“制造”向“智造”的跨越。

公司已全面完成大缸径高端高速发动机研发并量产。本次募集资金将投资30亿元用于生产制造400-10000kW大缸径高端发动机(缸径150毫米以上),同时开发大缸径天然气发动机,一期形成2万台产能,主要满足5G大型数据中心备用电源、远洋捕捞、公务用艇及内河航运等领域的动力需求。该项目将推动潍柴动力全面实现发动机产品结构性调整,预计带来的收入和盈利占比将达到30%。

公司方面表示,目前大缸径高速发动机全球市场容量约14万台/年,产品附加值高,为打破国外品牌产品的市场垄断,潍柴动力自主开发了具有世界先进水平的大缸径高端发动机产品,本次项目实施有助于提高公司大缸径高速发动机产品国际竞争力,而强化大缸径高速发动机试验能力,也将加快推动公司产品转型升级。

建设后市场智能服务体系

终端市场的数字化、智能化趋势不可逆转,客户价值关注从购买成本转向关注全生命周期使用成本。本次募集资金还将投资10亿元用于建设新型的面向终端客户的后市场服务网络,创新服务渠道、延展服务周期、整合全要素服务资源,在发挥巨大的保有量优势前提下,打造全周期、全系列的后市场服务体系,目标形成500亿元规模的后市场业务,成为业务利润的重要组成部分。

公司方面表示,本次再融资是潍柴动力基于“十四五”,聚焦于增长性与前瞻性的重大战略部署,将持续巩固主业龙头地位,深挖新业态产业链机遇,丰富产业广度和深度。以充分发挥主业优势和加快新业态产业化,有效推动结构性调整和高质量发展,扎实推动迈向战略发展新阶段,实现积极稳健的可持续性增长,为股东创造更大回报。