氢能源:对投资者最关心的6个问题的解答

自2月18日至今,天风电新已发布6篇氢能源系列深度专题及个股报告(详见文末附录),组织20多场专题电话会议及调研活动,提出2019年是氢能源商业化元年,投资上强调加氢先行,布局核心,趋势已成,行情不止,为投资者持续挖掘氢能源产业链投资机会。

在路演和交流中我们发现市场对于这个板块的分歧依然巨大,投资者对氢能源行情的持续性与投资机会还存在不少疑问。我们通过针对投资者关心的6大核心问题,一一解答。

1. 为什么是氢能源而不是燃料电池

2. 燃料电池和锂电的区别?

3. 为什么有了锂电池还要推燃料电池?

4. 为什么在当前时点推氢能源?

5. 这次行情是不是主题投资,如何把握行情节奏?

6. 如何选择标的?

1. 为什么是氢能源而不是燃料电池

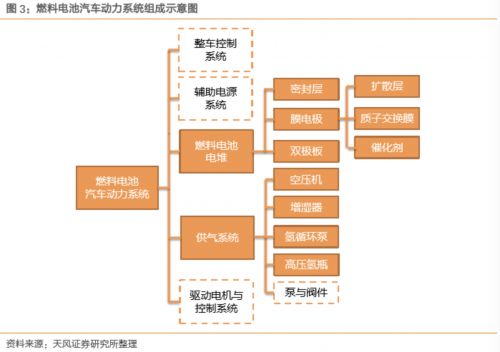

首先,我们一直在强调的是氢能源,而不是燃料电池。这个行业不仅包含后端的燃料电池及应用领域(包含整车、叉车、轨道、轮船等交通领域以及储能等),更为重要的是包含前端的制氢、储氢、运氢、加氢等环节。

我国地大物博,氢气来源广泛,各地根据当地资源禀赋可布局前端制氢环节。以山西、山东、内蒙为代表的地区,由于焦炭、氯碱行业发达,有大量工业副产氢;以张家口、南通、新疆等地为代表的区域,风电、光伏等可再生能源发达,大量未上网的电能可用于电解水制氢。充分利用这些资源兼具经济效益与社会价值。

因此我们认为,氢能源更重要的意义是在能源端打通可再生能源和传统化石能源的通道,增加能源来源的多样化。日本、韩国、欧盟都先后发布了氢能源相关规划,将氢能与传统石化能源、可再生能源(光伏、风能、生物质能)一并,纳入能源体系。国内不少地方政府也出台了氢能产业规划,拓展氢能在交通领域、供电供热领域的应用。

图:氢能源产业链

2. 燃料电池和锂电的区别?

从功能上来说,燃料电池和锂电池存在本质的区别。燃料电池是发电装置,是氢能源下游应用的一种;而锂电池是一种电力储能装置。燃料电池系统通常会包含配套储能的锂电池。

燃料电池是把燃料和氧化剂反应的化学能直接转化成电能的装置。目前车用质子交换膜燃料电池的工作原理简单意义上讲,就是在氢气和氧气反应生成水的过程中去放电。

3. 为什么有了锂电池还要推燃料电池?

未来锂电与燃料电池也不会是替代关系,而是互补关系。欧阳明高院士在2018年6月的电动汽车百人会上也明确提出“锂离子电池系统更适合替代汽油机,氢燃料电池系统更适合替代柴油机。”从边际成本的角度考虑,锂电车构造简单,提升锂电池车的续航和载重需要加装电池,考虑锂电自重,其边际成本是递增的;车用燃料电池系统复杂,但提高续航仅需增加储氢容量即可,边际成本递减。因此,我们认为,锂电池更适合乘用车领域,而燃料电池系统适合有载重、长续航要求的商用车,甚至船舶、列车领域。

4. 为什么在当前时点推氢能源?

1)经过长时间的研发与积累,燃料电池的系统和零部件从技术条件上来说,已经达到了可以推广的地步。

在氢能源领域,技术难点一直在燃料电池系统及其关键零部件上。经过长时间的研发与积累,我国在质子交换膜、催化剂、双极板、车用燃料电池控制系统、储氢瓶等领域都已经具备优质的制造企业,其他关键零部件领域也初步具备量产实力。加上一直以来政策的大力支持,将会有越来越多燃料电池产业链中的企业具备与全球第一梯队燃料电池企业竞争的实力。燃料电池的系统和零部件从技术条件上来说,已经达到了可以推广的地步。

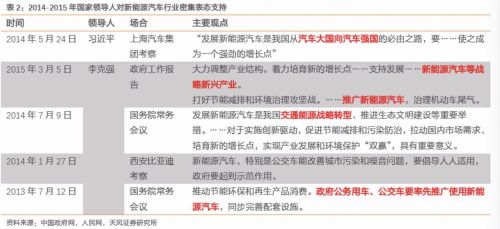

2)高层高度重视,地方政府持续跟进。

3月15日:“推动加氢站建设”首次写入《政府工作报告》

3月26日:四部委发布2019年新能源汽车补贴政策,燃料电池车后续完整补贴方案将另行公布;

3月28日:李克强总理在博鳌亚洲论坛中指出“加快发展人工智能、自动驾驶、氢能源等新兴产业”

而多个地方政府也已经出台了氢能源相关政策,我们认为在各方推动下,以燃料电池汽车为代表的氢能源行业将重现2014-2015年的电动车走势。

5. 这次行情是不是主题投资,如何把握行情节奏?

回顾2014年前后,政府高层频繁对电动车板块喊话,随后政策持续加码,最终促使14、15年电动车销量的飞速增长。整个产业链经历了“高层强调——政策加码——地方政策跟进——销量爆发”的一个过程。

首先,我们通过复盘电动车行情,来总结产业链初期的行情特点。按照销量释放,我们将2013-2018年的新能源汽车产业分为两个阶段。

从0到1(2013-2015):新能源汽车销量从1.8万辆跃升至32.9万辆,同期新能源汽车指数涨幅为310.7%,万得全A指数涨幅122.6%。

从1到10(2016-2018):新能源汽车销量继续提升至2018年的125.6万辆,但与基本印象不同的是,同期新能源汽车指数连续三年下跌,累计跌幅52.7%,而万得全A指数跌幅为34.4%。

复盘电动车2013-2018我们可以得出的结论如下:

1、行业起步阶段是板块涨幅最好的时期

2、板块能否迎来主升浪,还需要基本面的持续兑现。就如2015年的新能源汽车,在销量的持续超预期提振下,全年新能源汽车指数涨幅达到117.1%,而同期万得全A指数仅为38.5%。

3、在行业销量兑现后,板块行情将出现分化,部分无法兑现预期的个股将远远跑输行业。

那么,对于这个问题的回答就变成了:氢能源从0到1的过程能否实现?

我们认为这是大概率事件:

1)产业目标尚未完成

我们预计2020年燃料电池汽车的年销量要突破1万辆。2016年,中国标准化研究院与全国氢能标准化技术委员会发布《中国氢能产业基础设施发展蓝皮书》,书中提出:到2020年,加氢站达100座,燃料电池车达10,000辆;到2030年,加氢站达1,000座,燃料电池车达到200万辆。目前根据TÜV SÜD和H2stations的统计,截止2018年底,中国约有16座;而中汽协数据表明,我国燃料电池车2018年销量也仅1,527辆。从近期高层频繁表态来看,当前与13年下半年类似,燃料电池车政策推广力度正加大。考虑到燃料电池补贴政策还没有公布,政策公布之后行业发展会加速,“十三五”最后两年燃料电池车从0到1是比较确定的,板块真正大的行情即将到来。

2)商用车空间巨大,足够燃料电池汽车快速增长

2018年,中国商用车销量达到437.1万辆,而燃料电池汽车销量仅为1527辆,潜在市场空间足够容纳行业超高速发展。还需要考虑到燃料电池在叉车、轨道、无人机、储能等领域的应用前景。根据公司公告,美锦能源(16.640, 0.00, 0.00%)的控股的飞驰客车今年到3月中已经交付了190辆燃料电池大巴,而公司2018年只销售了181辆车,由此可见产业落地也正在加速。

3)预计政策将进一步加码

从前文所总结的,近期高层频繁表态,加上即将独立出台的燃料电池车补贴来看,我们有理由相信后续政策将进一步加码,这个我们将在下文进行详细分析。

6. 如何选择标的?

作为对电动车板块跟踪时间最长的团队之一,我们认为氢能源板块与电动车板块存在诸多共同性,因此对电动车板块过去的“牛股基因”进行分析,有助于我们更好地把握本次氢能源板块行情。

我们对2013-2018年间,新能源汽车板块涨幅前10名的个股进行了统计,扣除重组和新股外,从中我们可以挖掘出以下几个牛股特征:

1、涨价逻辑:这是电动车板块前几年大家最喜欢的故事,代表个股包含多氟多(16.360, 0.00, 0.00%)、天齐锂业(36.810, 0.00, 0.00%)、华友钴业(42.440, 0.00, 0.00%)等;

2、主业低估值:依靠电动车业务提升估值,代表个股包含宏发股份(27.830, 0.00, 0.00%)、三花智控(16.620, 0.00, 0.00%)以及早期的电机板块;

3、核心环节:身处产业链核心环节,且缺乏竞争者,代表个股特锐德(21.420, 0.00, 0.00%)、当升科技(27.630, 0.00, 0.00%)、新纶科技(11.170, 0.00, 0.00%)等;

4、市占率提升:通过技术、管理优势,市占率不断提升,代表个股宁德时代(80.720, 0.00, 0.00%)、先导智能(34.300, 0.00, 0.00%)、恩捷股份(56.020, 0.00, 0.00%)等。

而对于这几年牛股的演化,我们也可以看出行情的几个特征:

1、短期涨价逻辑爆发力最强;

2、风口上稀缺性是关键;

3、长期来看电芯及锂电材料是最佳投资环节。

根据以上的总结,我们郑重提出氢能源的选股原则:

1、布局核心环节:这里面包含前端的制氢加氢环节,以及中端的燃料电池系统和关键零部件环节;

2、布局稀缺性标的:主要为加氢设备、电堆、膜电极、质子交换膜等;

3、布局技术和管理优势公司。

重点标的梳理:

前端设备:厚普股份(13.400, 0.00, 0.00%)、深冷股份(20.720, 0.00, 0.00%)、中泰股份(18.200, 0.00, 0.00%)

低估值:滨化股份(7.680, 0.00, 0.00%)、鸿达兴业(6.200, 0.00, 0.00%)、威孚高科(24.870, 0.00, 0.00%);

核心零部件:美锦能源、东岳集团、雄韬股份(25.670, 0.00, 0.00%)、潍柴动力(13.200, 0.00, 0.00%)、贵研铂业(16.480, 0.00, 0.00%)、京城股份(8.650, 0.00, 0.00%);

其它:冰轮环境(9.430, 0.00, 0.00%)、科恒股份(19.410, 0.00, 0.00%)、蠡湖股份(24.590, 0.00, 0.00%)、中通客车(8.970, 0.00, 0.00%)、福田汽车(2.490, 0.00, 0.00%)。

(来源:财经网)